وما ينتج عن ذلك من ارتفاع حاد في أسعار خامات مثل الكوبالت والنيكل قد يؤدي إلى فترة ازدهار في بعض الاقتصادات التي تمثل أكبر البلدان المصدرة – ولكن الارتفاع الحاد في التكاليف يمكن أن يستمر حتى نهاية هذا العقد وقد يتسبب في إخراج عملية تحول الطاقة ذاتها عن المسار المتوقع أو يعطل مسيرتها.

وقد شهدت أسعار المعادن الصناعية، وهي ركيزة مهمة للاقتصاد العالمي، انتعاشا كبيرا بعد الجائحة مع إعادة فتح الاقتصادات، مثلما كتبنا* في تدوينة مؤخرا. وتشير أبحاثنا الأخيرة التي تضمنها عدد أكتوبر من تقرير آفاق الاقتصاد العالمي، ودراسة جديدة* في سلسلة أبحاث خبراء الصندوق، إلى تفاصيل عن آثار تحول الطاقة المرجحة على أسواق المعادن والتأثير الاقتصادي على المنتجين والمستوردين.

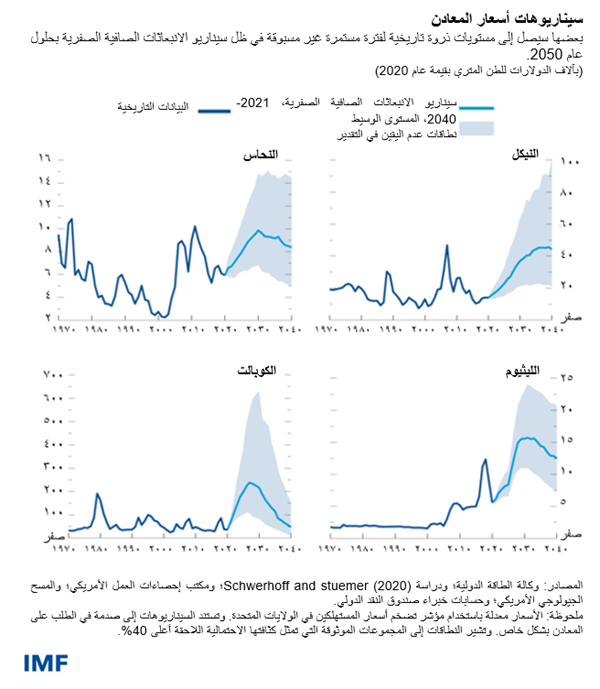

فعلى سبيل المثال، يمكن أن يرتفع سعر الليثيوم، الذي يستخدم في بطاريات المركبات الكهربائية، من مستوى 2020 البالغ نحو 6 آلاف دولار للطن المتري إلى نحو 15 ألف دولار في أواخر هذا العقد – وأن يظل مرتفعا حتى انقضاء الجانب الأكبر من ثلاثينات هذا القرن. وستشهد أسعار الكوبالت والنيكل طفرات مماثلة في السنوات القادمة.

سيناريو الصفر الصافي

وننظر بالتحديد إلى هدف تقييد الارتفاعات في درجة الحرارة العالمية في حدود 1,5 درجة مئوية، وهو ما يتطلب تحولا في نظام الطاقة من شأنه أن يُحْدِث ارتفاعا كبيرا في الطلب على المعادن، إذ إن التكنولوجيات منخفضة الانبعاثات – بما فيها الطاقة المتجددة، والمركبات الكهربائية، والهيدروجين، واحتجاز الكربون – تتطلب قدرا من المعادن أكبر مما تتطلبه التكنولوجيات المناظرة التي تستخدم الوقود الأحفوري.

وينصب تركيزنا على أربعة معادن مهمة من النوعية المستخدمة في عملية التحول. وتتمثل هذه المعادن في النحاس والنيكل – وهما معدنان مستقران رئيسيان يتم تداولهما في البورصات منذ عقود – والليثيوم والكوبالت – وهما أقل شأنا ولكنهما آخذان في الصعود ولم تبدأ البورصات في تداولهما إلا مؤخرا وإن كان الإقبال عليهما في زيادة مطردة بسبب أهميتهما في تحول نظام الطاقة.

ويتطلب الوفاء بأهداف المناخ، كالتي تحددها خارطة طريق وكالة الطاقة الدولية لتحقيق الحياد الكربوني بحلول عام 2050*، السير بوتيرة سريعة في مسار التغيير، مما يعني ارتفاعا حادا في الطلب على المعادن خلال العقد القادم. وفي ظل السيناريو الطموح الذي تستهدفه وكالة الطاقة الدولية، يقفز استهلاك الليثيوم والكوبالت بأكثر من ستة أضعاف لتلبية احتياجات البطاريات وغيرها من استخدامات الطاقة النظيفة. ومن شأن هذا أن يرفع استخدام النحاس بمقدار الضِعف واستهلاك النيكل بمقدار أربعة أضعاف، وإن كان هذا يتضمن تلبية احتياجات غير مرتبطة بالطاقة النظيفة.

أسعار المعادن

وبينما يمكن للطلب على المعادن أن يرتفع بشدة، فإن العرض عادة ما يستجيب ببطء لإشارات الأسعار، الأمر الذي يعتمد في جانب منه على الإنتاج. ويأتي النحاس والنيكل والكوبالت من المناجم، مما يتطلب استثمارا كثيفا ويستغرق في المتوسط أكثر من عقد كامل منذ الاكتشاف وحتى الإنتاج، طبقا لبيانات وكالة الطاقة الدولية*. وفي المقابل، غالبا ما يُستخرج الليثيوم من ينابيع المياه المعدنية والمياه المالحة التي تُستخرج من جوف الأرض. ويؤدي هذا إلى تقصير الوقت السابق على الإنتاج الجديد ليصل إلى نحو خمس سنوات في المتوسط. كذلك تتأثر اتجاهات الإمداد بالابتكارات في تكنولوجيا الاستخراج، وتركز السوق، والقواعد التنظيمية البيئية. وإذا اقترن الطلب الكبير بتباطؤ التغيرات على جانب العرض، يمكن أن يكون في ذلك حافز لتصاعد الأسعار. والواقع أنه إذا كان للتعدين أن يلبي متطلبات الاستهلاك في ظل سيناريو الحياد الكربوني الذي حددته وكالة الطاقة الدولية، فإن تحليل الصندوق* الصادر مؤخرا يوضح أن الأسعار يمكن أن تصل إلى ذرى تاريخية لمدة غير مسبوقة – وأن هذه التكاليف الأعلى يمكن أن تؤخر عملية تحول الطاقة ذاتها.

وعلى وجه التحديد، يُنتَظَر أن ترتفع أسعار الكوبالت والليثيوم والنيكل بمقدار عدة مئات في المائة مقارنة بمستويات عام 2020 وتصل إلى الذروة حول المستوى المسجل في عام 2030. غير أن النحاس يشكل عنق زجاجة أقل حدة لأن زيادة الطلب عليه ليست بالدرجة نفسها. ونقدِّر أن تصل أسعاره إلى الذروة التي بلغها في عام 2011، وإن استمر ارتفاعها لمدة أطول.

وتتسم طفرة الطلب في ظل سيناريو الحياد الكربوني بالتركز في فترة البداية لأن مكونات الطاقة المتجددة كتوربينات الرياح أو البطاريات تحتاج إلى المعادن مقدما. ولكن، على جانب العرض، يكون الإنتاج بطيئا في الاستجابة نظرا للفترات الطويلة التي تسبق فتح المناجم، ولا يخفف في نهاية المطاف من قلة الإمدادات في السوق إلا بعد عام 2030.

الارتباط بالاقتصاد الكلي

وفي ظل سيناريو الانبعاثات الصافية الصفرية، من شأن ازدهار الطلب على المعادن الأربعة الضرورية للتحول في نظام الطاقة أن يؤدي وحده إلى زيادة قيمة إنتاجها بمقدار ستة أضعاف لتصل إلى 12,9 تريليون دولار على مدار العقدين القادمين. وقد يضاهي هذا على وجه التقريب القيمة المقدرة لإنتاج النفط في ظل سيناريو الانبعاثات الصافية الصفرية على مدار تلك الفترة. ويمكن أن تؤثر المعادن الأربعة على الاقتصاد عن طريق التضخم والتجارة والناتج، وتحقق مكاسب كبيرة غير متوقعة لمنتجي السلع الأولية.

وتعني الإمدادات المركزة للمعادن أن بعض كبار المنتجين قد يستفيدون. وعادة ما تكون البلدان الأكبر إنتاجا هي التي تمتلك أكبر الاحتياطيات، ومن المرجح أن تكون من كبار المنتجين المرتقبين. فجمهورية الكونغو الديمقراطية، على سبيل المثال، تساهم بنحو 70% من إنتاج الكوبالت العالمي ونصف احتياطياته. ومن الأمثلة البارزة الأخرى أستراليا التي تمتلك معادن الليثيوم والكوبالت والنيكل؛ وشيلي التي تمتلك النحاس والليثيوم، إلى جانب بيرو وروسيا وإندونيسيا وجنوب إفريقيا.

ويمكن أيضا أن يؤدي حدوث رواج طويل الأمد للمعادن إلى تحقيق مكاسب اقتصادية كبيرة، وخاصة لكبرى البلدان المصدرة. والواقع أن تقديراتنا تشير إلى أن تحقيق ارتفاع مستمر لمدة طويلة بنسبة 10% في مؤشر الصندوق لأسعار المعادن* يضيف ثلثي نقطة مئوية إضافية إلى سرعة النمو الاقتصادي في البلدان المصدرة للمعادن مقارنة بالبلدان المستوردة لها. كذلك يمكن أن تشهد البلدان المصَدِّرة تحسنا بنفس الحجم في أرصدة المالية العامة الحكومية بفضل رسوم الامتياز أو الإيرادات الضريبية.

الانعكاسات على صعيد السياسات

ويشكل عدم اليقين المرتفع الذي يحيط بسيناريوهات الطلب أحد المحاذير المهمة في هذا الصدد. فمن الصعب التنبؤ بالتغير التكنولوجي، كما أن سرعة واتجاه تحول الطاقة يعتمدان على تطور قرارات السياسة. ومثل هذا الغموض لا يخلو من الضرر، لأنه قد يعوق الاستثمار في التعدين ويزيد من احتمالات أن يؤدي ارتفاع أسعار المعادن إلى تعطيل التحول في نظام الطاقة أو خروجه عن المسار الصحيح.

ومن شأن تطبيق سياسة مناخية موثوقة ومنسقة عالميا؛ ومعايير عالية للبيئة والقطاع الاجتماعي وسوق العمل والحوكمة؛ ومستوى أقل من الحواجز التجارية وقيود التصدير، أن يسمح للأسواق بالعمل على نحو كفء. ويؤدي هذا إلى توجه الاستثمار للتوسع الكافي في إمدادات المعادن، وتجنب ارتفاعات التكلفة غير الضرورية لتكنولوجيات الكربون المنخفض، والمساعدة على التحول في اتجاه الطاقة النظيفة.

وأخيرا، فإن وجود جهة دولية تتمتع بصلاحية تشمل المعادن – على غرار وكالة الطاقة الدولية بالنسبة للطاقة أو منظمة الأمم المتحدة للأغذية والزراعة – يمكن أن يساهم بدور رئيسي في نشر البيانات وتحليلها، وتحديد معايير الصناعة، وتعزيز التعاون العالمي.

*****

لوكاس بوير (رابط السيرة الذاتية)

أندريا بيسكاتوري هو رئيس وحدة السلع الأولية في إدارة البحوث بصندوق النقد الدولي، ونائب رئيس تحرير دورية Money, Credit and Banking. وله مؤلفات عديدة تتناول مجموعة متنوعة من موضوعات الاقتصاد الكلي، بما في ذلك السياسة النقدية وسياسة المالية العامة، وكتابات منشورة في دوريات تخضع لمراجعة النظراء. وقبل انضمامه إلى الصندوق، كان اقتصاديا في بنك الاحتياطي الفيدرالي بكليفلاند وفي مجلس محافظي نظام الاحتياطي الفيدرالي.

مارتن شتومريعمل اقتصاديا في وحدة السلع الأولية التابعة لإدارة البحوث في صندوق النقد الدولي. وتتمثل اهتماماته البحثية في الاقتصاد الكلي مع تركيز على الطاقة والسلع الأولية وتحول الطاقة. وله العديد من الأعمال المنشورة في دوريات متخصصة من بينها Macroeconomic Dynamics، و Journal of International Money and Finance، وEnergy Economics. وقبل انضمامه إلى الصندوق، كان يعمل اقتصاديا باحثا أول لدى بنك الاحتياطي الفيدرالي في دالاس، حيث كان عضوا في فريق الطاقة بإدارة البحوث. والسيد شتومر حاصل على درجة الدكتوراه في الاقتصاد من جامعة بون الألمانية.

نيكو فالكس هو اقتصادي أول في إدارة البحوث بصندوق النقد الدولي، حيث يركز على أسواق الطاقة والمخاطر المناخية. وكان يعمل في السابق في إدارة الأسواق النقدية والرأسمالية بالصندوق، حيث كان تركيزه على التطورات المالية الهيكلية في سياق "تقرير الاستقرار المالي العالمي"، كما قاد أو شارك في قيادة تقييمات ومراجعات للقطاع المالي في إقليم هونغ كونغ الإداري الخاص التابع للصين وفي أوغندا. وسبق له العمل أيضا في الإدارة الأوروبية، حيث ركز على سياسات القطاع النقدي والمالي في منطقة اليورو. وقبل انضمامه إلى الصندوق، كان يعمل في إدارة الاستقرار المالي والبحوث في البنك المركزي الأوروبي والبنك المركزي الهولندي. والسيد فالكس حاصل على درجة الماجستير في العلوم من جامعة لوفان الكاثوليكية البلجيكية والدكتوراه في الاقتصاد المالي التطبيقي من جامعة أنتويربUFSIA .

*باللغة الإنجليزية